A mezőgazdasági őstermelők kapcsán gyakran merül fel kérdésként, hogy mikor lesz a mezőgazdasági őstermelő biztosított, és amennyiben biztosítottnak minősül, akkor milyen társadalombiztosítási közterheket kell megfizetnie. Az alábbi cikkben részletes tájékoztatást adunk az őstermelők biztosítási jogviszonyáról és az ennek keretében fizetendő társadalombiztosítási közterhekről, kitérve az igénybe vehető társadalombiztosítási ellátásokra is.

Mikor lesz biztosított az őstermelő?

A biztosítási jogviszonyokról a társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény (a továbbiakban: Tbj.) rendelkezik. A Tbj. alapján őstermelői tevékenység esetén akkor jön létre biztosítási jogviszony, ha az alábbi két feltétel megvalósul:

– Első feltétel az életkorhoz kötődik. Erre tekintettel nem lesz biztosított az őstermelők családi gazdaságának kiskorú tagja, továbbá a kiegészítő tevékenységet folytató személy, azaz az a személy, aki őstermelői tevékenységet saját jogú nyugdíjasként vagy öregségi nyugdíjkorhatárt betöltött özvegyi nyugdíjban részesülőként folytatja.

– Ha a fenti feltételek fennállnak, akkor ez még nem eredményezi azonnal a biztosítási jogviszony létrejöttét. Vizsgálni kell azt is, hogy az őstermelőnek van-e más biztosítási jogviszonya az őstermelés mellett. Ha van további biztosítási jogviszonya, akkor a Tbj. úgy rendelkezik, hogy nem lesz biztosított az az őstermelő, aki az egyéb jogcímen – ide nem értve a Tbj. 6. § (1.) bekezdés f) pontja és a Tbj. 6. § (2.) bekezdés szerinti – biztosított. Erre a szabályra tekintettel, ha az őstermelő egyéb keresőtevékenységét vizsgáljuk, megállapítható, hogy nem lesz biztosított az őstermelő, ha többek között munkavállalóként, egyéni vagy társas vállalkozóként, szövetkezet tagjaként vagy egyházi szolgálati viszonyban álló egyházi személyként vagy kisadózóként is biztosított. Mi ennek az oka?

A nem nyugdíjas, munkaviszonyban álló személy biztosítási jogviszonya nem függ semmilyen feltételtől. Ugyancsak biztosítási jogviszonyt hoz létre például a nem kiegészítő tevékenységet folytató egyéni, illetve társas vállalkozói jogviszony, a főfoglalkozású kisadózói tevékenység, azaz ezeknek a biztosítási jogviszonyoknak a létrejötte sem függ semmilyen különleges feltételtől, például adott jövedelemtől. Azaz, ha az őstermelő egyben például munkaviszonyban vagy vállalkozóként is tevékenykedik, akkor őstermelése mellett már egy „biztos” jogviszonnyal rendelkezik, így őstermelőként nem lesz biztosított. Más a helyzet akkor, ha a biztosítási jogviszony fennállása valamilyen feltételtől függ. Ha az őstermelő olyan egyéb keresőtevékenységet is folytat – például megbízási szerződés vagy vállalkozási szerződés keretében dolgozik vagy alapítvány, egyesület, lakásszövetkezet tisztségviselője –, akkor a biztosítási jogviszony attól függ, hogy ezeknél a tevékenységeknél a díjazás eléri-e havonta a minimálbér 30%-át, illetőleg naptári napokra annak harmincadrészét. Ezeknél a keresőtevékenységeknél [azaz a Tbj. 6. § (1.) bekezdés f) pontja és a Tbj. 6. § (2.) bekezdésében foglaltak] ugyanis nem mindig jön létre a biztosítási jogviszony, így ebben a többes jogviszonyban az őstermelői tevékenység lesz az, ami ún. „biztos” jogviszonyt képez. Ennek következménye az, hogy ha az őstermelő egyidejűleg megbízásban is dolgozik, ahol a havi megbízási díja például 200 000 forint, akkor annak ellenére, hogy a megbízásban biztosított lesz, őstermelőként is biztosítottá válik.

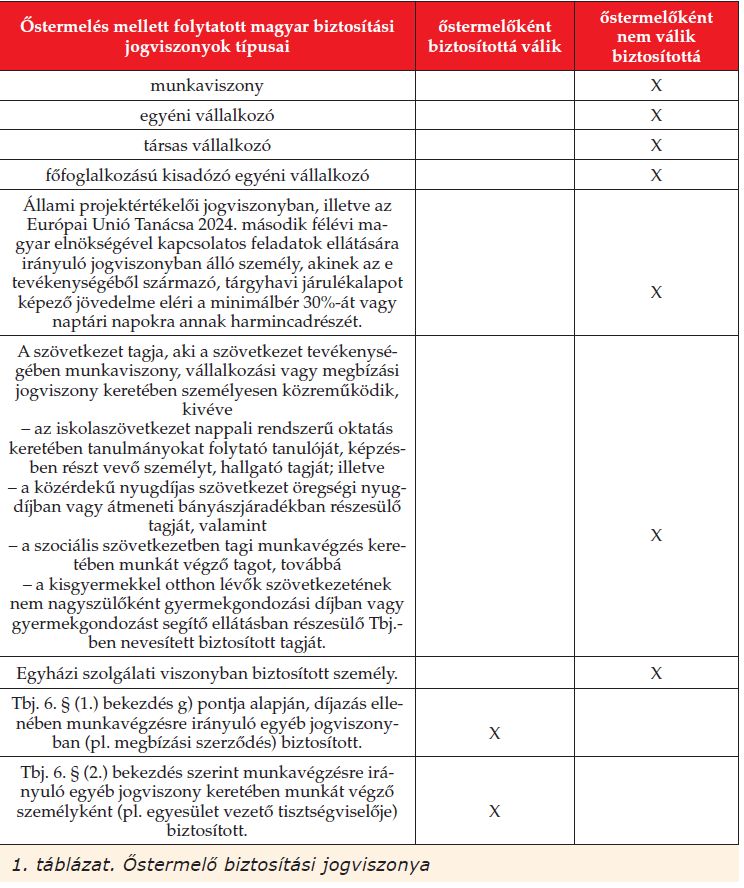

Mindezek alapján a keresőtevékenységre épülő többes jogviszonyokban az 1. táblázatban láthatóak szerint alakul az őstermelő jogviszonya.

Biztosítási jogviszony kezdete és vége

A fenti feltételek megléte esetén a mezőgazdasági őstermelő biztosításának kezdete és vége a Tbj. alapján a következő szerint alakul: a mezőgazdasági őstermelő biztosítási kötelezettsége

– a mezőgazdasági őstermelő nyilvántartásba vétele napjától a nyilvántartásból való törlés napjáig,

– a fentiekben leírt, biztosítást kizáró körülmény megszűnését (például munkavállalóként is dolgozó őstermelő munkaviszonya megszűnik) követő naptól a biztosítást kizáró körülmény (például őstermelő saját jogú nyugdíjas lesz) bekövetkezésének napjáig áll fenn. A biztosítási jogviszonyt, illetve annak megszűnését a 24T1041-es nyomtatványon kell az adóhivatalnak bejelenteni.

Biztosított őstermelő társadalombiztosítási közterhei

Az őstermelők társadalombiztosítási közterheit vizsgálva az első megállapításunk az, hogy a személyi jövedelemadó előleg és a járulékfizetési kötelezettség elválik egymástól. Azaz, ez esetben nem a személyi jövedelemadó alap képezi a járulék alapját.

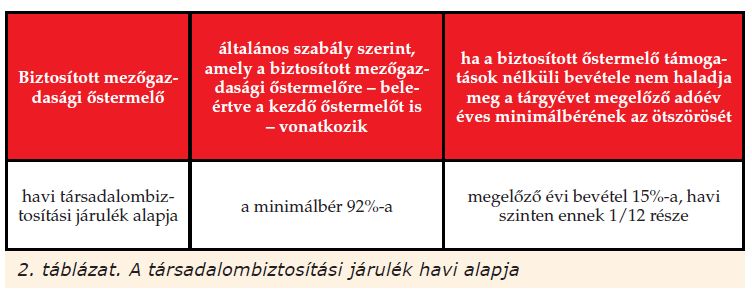

Ha az őstermelő biztosított, akkor köteles megfizetni a társadalombiztosítási közterheket. Az őstermelők társadalombiztosítási közteherfizetése függ az előző évi bevétel mértékétől, továbbá függ attól, hogy az őstermelő kezdő mezőgazdasági őstermelő-e. Megjegyzés: Kezdő mezőgazdasági őstermelő az a személy, aki a tárgyévet megelőző évben nem minősült mezőgazdasági őstermelőnek.

A biztosított mezőgazdasági őstermelő – beleértve a kezdő őstermelőt is – 18,5% társadalombiztosítási járulék megfizetésére köteles a minimálbér (azaz havi bruttó 266 800 forint) 92%-ának megfelelő összeg után, amely idén havi bruttó 245 456 forint, és ebből kell havi szinten kerekítve 31 909 forint, negyedévente kerekítve 95 728 forint társadalombiztosítási járulékot megfizetni.

A fentiektől eltérően az a mezőgazdasági őstermelő, akinek az e tevékenységéből származó, tárgyévet megelőző évben elért – támogatások nélküli – bevétele nem haladja meg a tárgyévet megelőző adóév éves minimálbérének az ötszörösét (ami bruttó 13 920 000 forint), az őstermelői tevékenységből származó, tárgyévet megelőző évi bevételének 15%-a után társadalombiztosítási járulékot fizet. Ez esetben a mezőgazdasági őstermelő havi járulékalapjaként a tárgyévet megelőző évi – támogatások nélküli – bevétele 15%-ának egytizenketted részét kell tekinteni. A társadalombiztosítási járulék havi alapja a 2. táblázatban összefoglalva.

A járulékfizetésre kötelezett, biztosított őstermelő 13% szociális hozzájárulási adót fizet az alábbiak szerint:

– A járulékfizetésre kötelezett mezőgazdasági őstermelő szociális hozzájárulási adó alapja (kivéve az átalányadózó, valamint a magasabb ellátás érdekében magasabb járulékfizetést vállaló őstermelőt) a tárgyévi összevont adóalapba tartozó, őstermelői tevékenységből származó jövedelem, de havonta legalább a minimálbér. Ha tehát a szociális hozzájárulási adó alapja havi szinten legalább a minimálbér, ami havi bruttó 266 800 forint, akkor havi szinten fizetendő szociális hozzájárulási adó 34 684 forint. Figyelemmel kell lenni arra, hogy ha a fenti őstermelőnek az őstermelői tevékenységből származó bevétele az adóévben nem haladja meg az éves minimálbér felét (ami bruttó1 600 800 forint), akkor a biztosított mezőgazdasági őstermelő nem kötelezett szociális hozzájárulási adó fizetésére.

– A járulékfizetésre kötelezett, átalányadózó mezőgazdasági őstermelőnek (kivéve, ha a magasabb tb-ellátások érdekében magasabb járulékfizetést választott) a minimálbér után kell megfizetnie a szociális hozzájárulási adót azzal, hogy ha azonban az adóévben a – támogatások nélküli –bevétele az éves minimálbér ötszörösét (ami bruttó 16 008 000 forint) nem haladja meg, akkor nem kell fizetnie szociális hozzájárulási adót. A mezőgazdasági őstermelő a minimálbér – beleértve a lentiekben foglalt magasabb összegű társadalombiztosítási ellátások megszerzése érdekében vállalt összeget – alapján negyedévente szociális hozzájárulási adóelőleget állapít meg, amelyet a negyedévet követő hónap 12-éig fizet meg. A minimálbér alapján adófizetésre kötelezett őstermelő a tárgyévben először arra a negyedévre fizet adóelőleget, amelyben az őstermelői tevékenységből származó – támogatások nélküli – bevétele a szociális hozzájárulási adófizetési kötelezettséget eredményező értékhatárt eléri. A szociális hozzájárulási adóelőleg fizetésére nem kötelezett őstermelő az adót a személyi jövedelemadó bevallásában vagy az adóhivatal által összeállított adóbevallási tervezet felhasználásával elkészített személyi jövedelemadó bevallásban a bevallásra előírt határidőig állapítja meg, vallja be, és a bevallás benyújtásának határidejéig fizeti meg.

Megjegyzés: A fentiekben a járulékfizetésre kötelezett őstermelőkre vonatkozó szabályokat tekintettük át. Meg kell említenünk, hogy ha az őstermelő nem köteles járulékot fizetni, attól még köteles szociális hozzájárulási adót megfizetni. Ez esetben a szociális hozzájárulási adó alapja az összevont adóalapba tartozó őstermelői tevékenységből származó jövedelem, kivéve, ha az őstermelő ebből a tevékenységéből származó, támogatások nélküli bevétele nem haladja meg az éves minimálbér felét vagy átalányadózás választása esetén az éves minimálbér ötszörösét.

A mezőgazdasági őstermelő a társadalombiztosítási járulékot és a szociális hozzájárulási adót, az Art. rendelkezései szerinti adattartalommal, elektronikus úton, negyedévente, a negyedévet követő hónap 12-éig vallja be a 2458-as nyomtatványon, és azt a bevallás benyújtására előírt határidőig fizeti meg az adóhatóságnak.

Mentesülés a közteherfizetési kötelezettség alól

Nem kell a fentiekben leírtak szerint az őstermelőnek megfizetnie a társadalombiztosítási járulékot és a szociális hozzájárulási adót arra az időtartamra, amely alatt a biztosított őstermelő többek között

– táppénzben, baleseti táppénzben;

– csecsemőgondozási díjban, örökbefogadói díjban, gyermekgondozási díjban részesül;

– csecsemőgondozási díjban, örökbefogadói díjban, gyermekgondozási díjban és gyermekgondozást segítő ellátásban egyidejűleg részesül;

– gyermekgondozást segítő ellátásban, gyermeknevelési támogatásban, ápolási díjban, gyermekek otthongondozási díjában részesül, kivéve, ha a gyermekgondozást segítő ellátás, gyermekek otthongondozási díja, ápolási díj folyósítása alatt a mezőgazdasági őstermelő e tevékenységét személyesen folytatja;

– önkéntes tartalékos katonaként katonai szolgálatot teljesít;

– fogvatartott.

Amennyiben a felsorolt fenti körülmények a naptári hónap teljes tartamán át nem állnak fenn, akkor a járulék- és szociális hozzájárulási adófizetés alsó határának kiszámításánál egy-egy naptári napra a fentiekben ismertetett alapok harmincadrészével kell számolni. Ezt a szabályt kell alkalmazni akkor is, ha az őstermelő biztosítási jogviszonya hónap közben kezdődött vagy szűnt meg.

Biztosított őstermelő társadalombiztosítási ellátásai

A 18,5%-os társadalombiztosítási járulék alapján a biztosított őstermelő – ha a társadalombiztosítási ellátáshoz szükséges adott feltételekkel rendelkezik – jogosult lesz a következő három csoportba sorolt társadalombiztosítási ellátásokra:

Egészségbiztosítási ellátások:

– egészségügyi szolgáltatás (többek között tb-támogatott orvosi ellátást, szülést, betegszállítást, a tb-támogatással felírt gyógyszert, gyógyászati segédeszközt és gyógyfürdőellátást foglalja magában);

– egészségbiztosítás pénzbeli ellátásai: csecsemőgondozási díj, gyermekgondozási díj, táppénz, örökbefogadói díj;

– baleseti ellátások: baleseti egészségügyi szolgáltatás, baleseti táppénz, baleseti járadék;

– megváltozott munkaképességű személyek ellátásai: rokkantsági ellátás, rehabilitációs ellátás.

Megjegyzés: ha egészségbiztosítás pénzbeli ellátását – pl. táppénz, csed, gyed – a szerződés szerinti jövedelem alapján kell megállapítani, akkor szerződés szerinti jövedelemként a minimálbér 92%-át kell alapul venni.

Nyugdíjbiztosítási ellátások:

– saját jogú nyugellátás: öregségi nyugdíj,

– hozzátartozói nyugellátások: özvegyi nyugdíj, árvaellátás, szülői nyugdíj, baleseti hozzátartozói nyugellátások.

Munkanélkülieknek járó ellátás: álláskeresési járadék, nyugdíj előtti álláskeresési segély, valamint adott költségtérítés.

Magasabb alap vállalása

Végezetül meg kell említeni, hogy a biztosított mezőgazdasági őstermelőnek lehetősége van arra, hogy magasabb összegű társadalombiztosítási ellátások megszerzése céljából vállalja, hogy a tb-közterheket magasabb összeg után fizeti meg. Például vállalhatja, hogy havi 500 000 forint alapulvételével fizeti a tb-közterheket. Ez esetben meg kell fizetni mind a 18,5% társadalombiztosítási járulékot, valamint a 13% szociális hozzájárulási adót is a vállalt magasabb összeg után.

A mezőgazdasági őstermelő a magasabb alap szerinti fizetésről az alábbiak szerint, a negyedévre vonatkozó járulékbevallásában nyilatkozik az adóhatóságnak:

– Ha a tárgyév első negyedévére vonatkozó járulékbevallásban teszi meg a nyilatkozatot, akkor ez a fizetési kötelezettség az egész adóévre vonatkozik.

– Ha nem a tárgyév első negyedévére vonatkozó járulékbevallásban, hanem az ezt követő időszakra vonatkozó járulékbevallásban teszi meg a nyilatkozatot, akkor az adóév bevallással le nem fedett, az adóévből még hátralévő időszakra szól a magasabb alap utáni fizetési kötelezettség.

– Abban az esetben, ha az őstermelő év közben válik biztosítottá (pl. év közben kezdi meg a tevékenységét, vagy az őstermelő munkaviszonyban is dolgozott, amely munkaviszony év közben megszűnik), akkor a mezőgazdasági őstermelő az adóévben első ízben benyújtott járulékbevallásban nyilatkozik magasabb járulékalap választásáról. Ez esetben nyilatkozata a biztosítási kötelezettség első napjától az adóévre szól.

Dr. Radics Zsuzsanna Gabriella

közgazdasági szakokleveles jogász, egészségügyi menedzser,

a Menedzser Praxis szakértője

![fazekas_a_vilagfolyamatok_pozitivabba_teteleben_kulcsszerepe_van_a_csaladi_gazdasagoknak_02[1]](https://agraragazat.hu/wp-content/uploads/2019/08/fazekas_a_vilagfolyamatok_pozitivabba_teteleben_kulcsszerepe_van_a_csaladi_gazdasagoknak_021-375x249.jpg)