Az alapítvány céljairól, eredményeiről és az agrárfinanszírozást segítő intézkedésekről Feldman Zsolt agrárgazdaságért felelős helyettes államtitkár és Herczegh András az Agrár-Vállalkozási Hitelgarancia Alapítvány (AVHGA) ügyvezetői igazgatója október 3-án tartott sajtótájékoztatóján tudtunk meg többet.

Az alapítvány elsődleges célja az agrárium finanszírozásának segítése, de üzletszabályzata szerint minden mikro-, kis- és közepes méretű vállalkozás hitelét tudja garantálni, amennyiben azok kapcsolódnak a vidéki térséghez.

Az agrárágazathoz tartozó vállalkozásokat kedvezőbb díjakkal tudja támogatni a szervezet.

Más ágazatokhoz képest a mezőgazdaság speciális finanszírozást igényel, – többek között a szezonalitások, az időjárási kockázatok és a támogatások miatt-, vállalkozási formái is eltérőek, amely sajátosságokhoz az AVHGA minden lehetséges eszközével igazodik.

| Az idei év közepén az alapítvány szegmensektől függően 29-72%-os mértékben mérsékelte díjait.

A kezesség díja az agrárium számára a hitel összegére vetítve évente 0,4%, más vidéki vállalkozásoknak pedig 0,5%. Ez a díj a maximális 80%-os kockázatátvállalás esetére vonatkozik, ettől eltérő kezességvállalási mérték arányosan alacsonyabb díjakat eredményez. Az intézményi kezesség díja a hitelek költségének kis részét teszi ki amellett, hogy a kockázat akár 80%-át is az alapítvány viseli. Egy átlagos KKV hitelügyletnél a teljes hiteldíj kb. 5%-át jelenti a garanciadíj a Növekedési Hitelprogram keretében, 2,5%-os hitelköltség mellett finanszírozott ügyletek esetében pedig 16-20%-ot. |

A szervezet az egyeztetés alatt lévő, új díjtámogatási szabályoknak illetve non-profit alapítványi jellegének köszönhetően tudja biztosítani ezen rendkívül kedvezményes díjakat azon vállalkozásoknak, amelyek az uniós támogatási szabályok alapján jogosultak támogatás igénybevételére.

A támogatásra nem jogosult cégek piaci alapon számított díjon élhetnek a kezességgel.

Finanszírozási paletta

Felismerve a mezőgazdaságban rejlő lehetőségeket, a hazai hitelintézeti szektor egyre szélesebb termékpalettával igyekszik kiszolgálni az ágazat vállalkozásait.

Az AVHGA a hitelintézeti finanszírozás minden szegletéhez tud kapcsolódni, kölcsön, faktoring, bankgarancia és lízing ügyletekhez, sőt az agrárágazat számára kialakított, speciális igényeket kielégítő termékeknél bevett gyakorlat lett, hogy az alapítvány kezessége beépítésre kerül a termékekbe.

Tipikus ilyen ügylettípusok a könnyített fedezetű folyószámlahitelek – mint például Agrár Széchenyi Kártya, a takarékszövetkezetek vagy kereskedelmi bankok egyes folyószámlahitel termékei -, amelyeket az AVHGA kezességének bevonása nyomán rendkívül kedvező fedezeti feltételekkel helyeznek ki, többségében ingatlan fedezet nélkül.

Speciális termék megállapodásokkal az integrátori finanszírozásban is aktívan részt vesz a szervezet, továbbá támogatás előfinanszírozó hitelekhez, vagy akár közraktári hitelekhez is tud egyedi feltételekkel kapcsolódni.

Az agráriumra jellemző mikrovállalkozói kör, például az őstermelői és családi gazdálkodói formában működő cégek a KKV törvény alapján nem minősülnek vállalkozásnak.

Az alapítvány ügyfélkörében igen nagy, kb. 80%-os arányt tesznek ki, ami annak is az eredménye, hogy a bankok az átlagnál kockázatosabbnak tekintik ezen vállalkozásokat, így nagyobb szükségük van garantőr szervezetre.

27 milliárd forintnyi garancia a Növekedési Hitelprogramban

A Növekedési Hitelprogram első szakaszában, 2013. június és szeptember között nagy érdeklődés mutatkozott az alapítvány kezessége iránt.

Az MNB által rendelkezésre bocsátott 750 milliárd Ft-ból közel 27 milliárd forintnyi hitelt garantált az Agrár-Vállalkozási Hitelgarancia Alapítvány az agrár és vidéki vállalkozások részére.

A hitelprogram nagy eredménye, hogy sikerült megtörni a beruházási hitelek évek óta tartó alacsony szinten való stagnálását.

A hitelprogramon belül az AVHGA kezességért folyamodó ügyfelek 60%-a beruházási hitelt vett igénybe.

A beérkezett ügyletek között a hitelkiváltások és az új hitelek aránya 45-55%, de ha az ügyletek számát vizsgáljuk, akkor az új ügyletek aránya 78%-os volt.

A mezőgazdaságon kívül nagy arányban részesedtek a garantált Növekedési Hitelprogram állományából a kereskedelem és a feldolgozóipar nemzetgazdasági ágak.

Az agráriumban a növénytermesztés területén és a feldolgozóiparban felülreprezentáltak voltak a termelőeszköz gépberuházások, traktor, kombájn, komplett gépsorok stb. vásárlása – elsősorban az agráriumban jobban érdekelt alföldi régiókból, de az ország teljes területéről érkeztek ilyen célú megkeresések.

Az állattartó telepek bővítéséhez, fejlesztéséhez (elsősorban a szarvasmarha- és sertéságazatban) az elmúlt években a piaci kamatok mellett a pályázatos támogatások ellenére viszonylag kevesen jutottak hitelhez.

De a Növekedési Hitelprogramnak köszönhetően mind a kisebb, mind a nagyobb üzemek esetében számottevő javulást lehetett megfigyelni.

Az alapítvány által garantált NHP-s állomány tipikusan hosszú futamidejű hitelként került kihelyezése, kétharmada 5 éven túli futamidejű hitel, igen magas ezen belül is a 7 éven túli hitelek aránya.

Az alapítvány a pénzügyi intézményekkel együttműködve a Növekedési Hitelprogram második üteméhez kapcsolódva, és azon kívül is aktívan részt kíván venni a mezőgazdaság és a vidék finanszírozásában, továbbra is kiemelten kedvezményes díjjal támogatva az agrárágazatot.

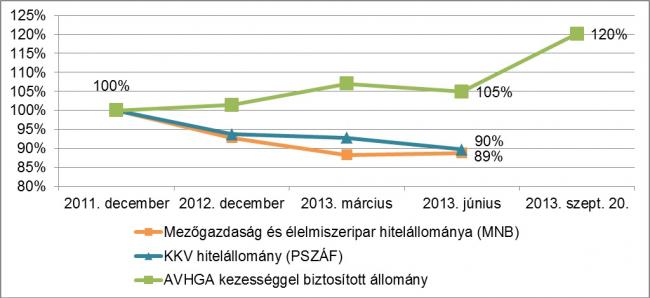

Az Agrár-Vállalkozási Hitelgarancia Alapítvány által garantált hitelállomány alakulása 2011 decembere és 2013. szeptember vége közti időszakban.